【近年の傾向】

オランダの移転価格税制は、グローバルスタンダードであるOECDガイドラインに完全に準拠した内容となっている。

オランダは、事前確認申請制度(APA)の利用が盛んであり、相互協議の経験も比較的多い。

また、オランダでは、移転価格、関税、消費税の一体運営を目指して体制を整えている。

【2015年度改正】

2015年12月22日、オランダ議会(Senate)で、OECDのBEPSプロジェクト行動13に沿った詳細な移転価格文書化案件を含む新法が可決し、2016年1月1日に発効している。これには、国別報告、マスターファイル、ローカルファイルが含まれる。これら文書は、税務当局に提出/保存しなければならない(オランダ語か英語)。

国別報告 –

当局への提出義務は、原則として、オランダ居住者が親会社で、連結総収入金額が7億5千万ユーロ以上である多国籍企業グループに適用される。提出期限はグループの事業年度終了後、12か月以内である。

マスターファイルとローカルファイル –

原則として、課税対象となるすべてのオランダ法人に適用されるが、連結総収入金額が5千万ユーロまでの中小企業は、既存の移転価格文書化義務が維持されることになる。マスターファイルとローカルファイルは、法人税申告書の提出期限(2016年については、2017年6月30日)までに、保存しなければならない。

国別報告の義務が果たされない場合、故意・重過失があれば、最大20,250ユーロの罰金が科される可能性がある。更に、3つの文書すべてについて、要件を満たさない場合、刑事制裁

–

最大8,100ユーロの罰金か6か月の禁固(故意でない場合)、あるいは、最大20,250ユーロの罰金か4年の禁固(故意の場合)

–

の対象になる可能性がある。また、マスターファイルとローカルファイルの保存がない場合、立証責任が転嫁される可能性もある。

【基本情報】

①税務当局

Dutch Tax Authorities (DTA)

②移転価格税制の課税対象

直接又は間接的に、支配関係にある国外関連者との取引

③移転価格文書化義務(マスターファイル、ローカルファイル、国別報告書)

I.マスターファイル

-

条件:企業グループの連結総収入金額が€50

millionを超えている場合はマスターファイルを作成する義務がある。

-

対象初年度:2016年

-

期限:税務申告書の期限までにマスターファイルを準備。

-

使用言語:英語

-

期限内にマスターファイルを準備しなかった場合は、税務機関が調査の主導権を握り立証責任が転換する。

II.ローカルファイル

-

条件、期限、使用言語等はマスターファイルと同じ。

-

企業グループの連結総収入金額が€50

million以下の場合は現行の移転価格文書化を作成する義務がある。

III.国別報告書

-

条件:企業グループの連結総収入金額が€750

millionを超えている場合は国別報告書を作成する義務がある。

-

対象初年度:2016年

-

期限:会計年度終了から12か月内に提出。

-

使用言語:英語。OECD指定のXML Schemaを導入予定。

-

代理提出:国別報告書の親会社代理提出を認めている。

-

事前報告:当該年度が終了するまでに国別報告書の事前報告を行う。尚、初年度の期限は2017年9月1日まで延長されている。

-

ペナルティー:意図的または重大な違反行為が判明した場合は、€20,250以下のペナルティーおよび懲役が課される可能性。

④移転価格課税の時効

原則5年。(悪質な租税回避等の場合12年になるケースもある)

⑤移転価格に関する開示義務

国外関連者間取引が有る場合には、その内容について税務申告書で記載が求められる。

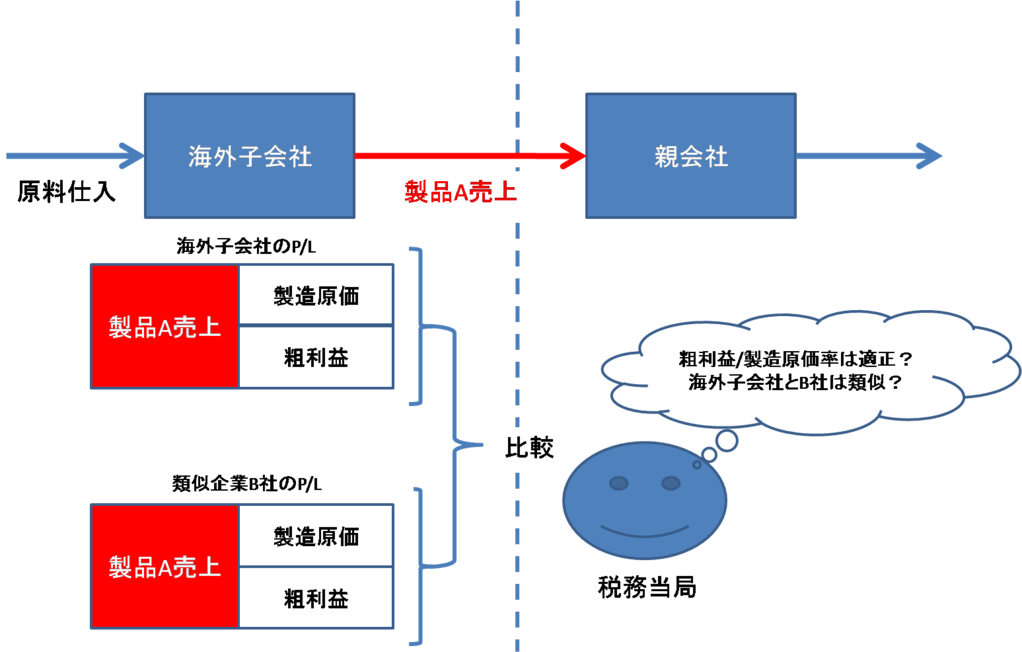

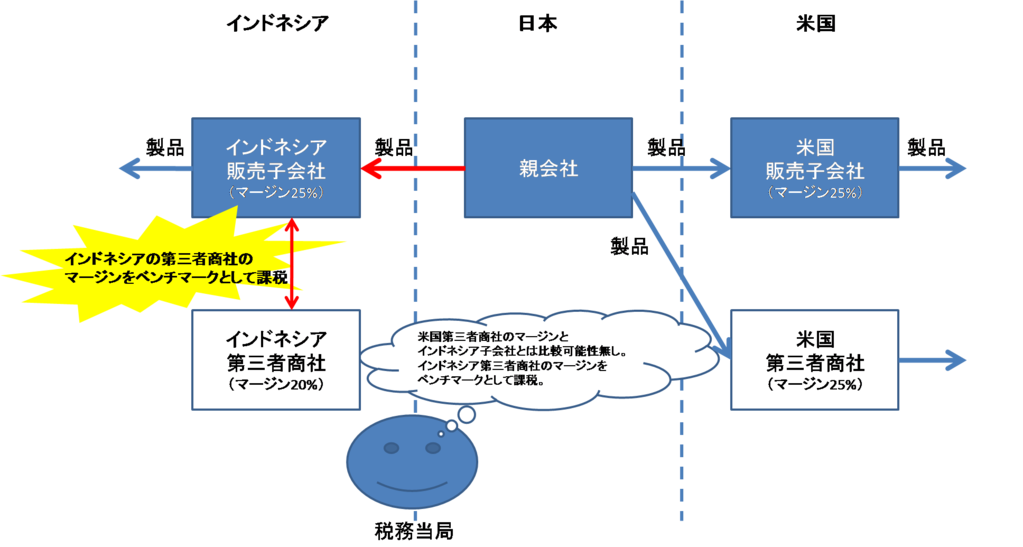

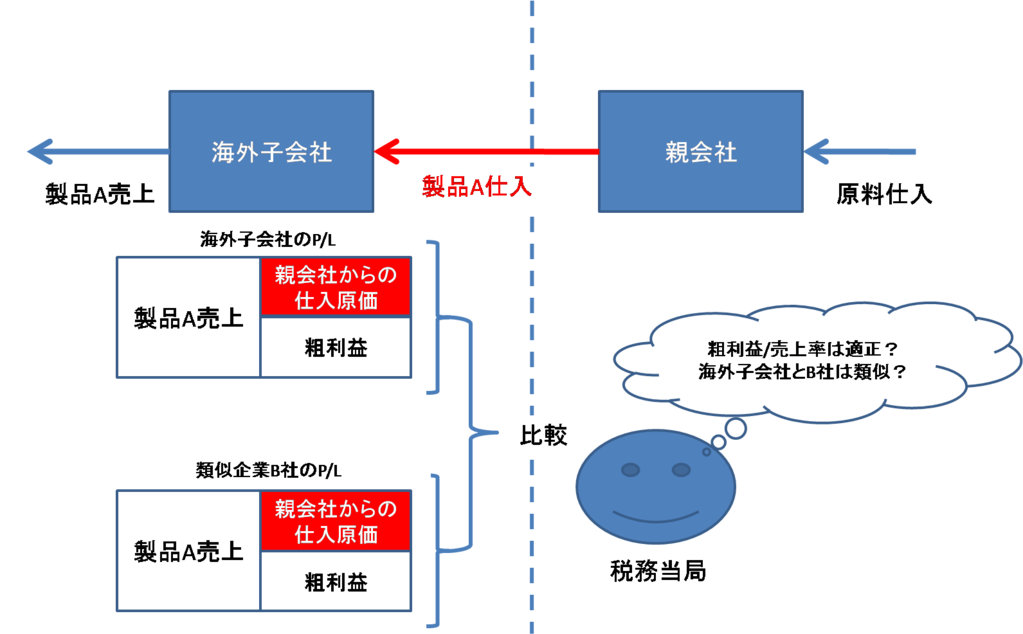

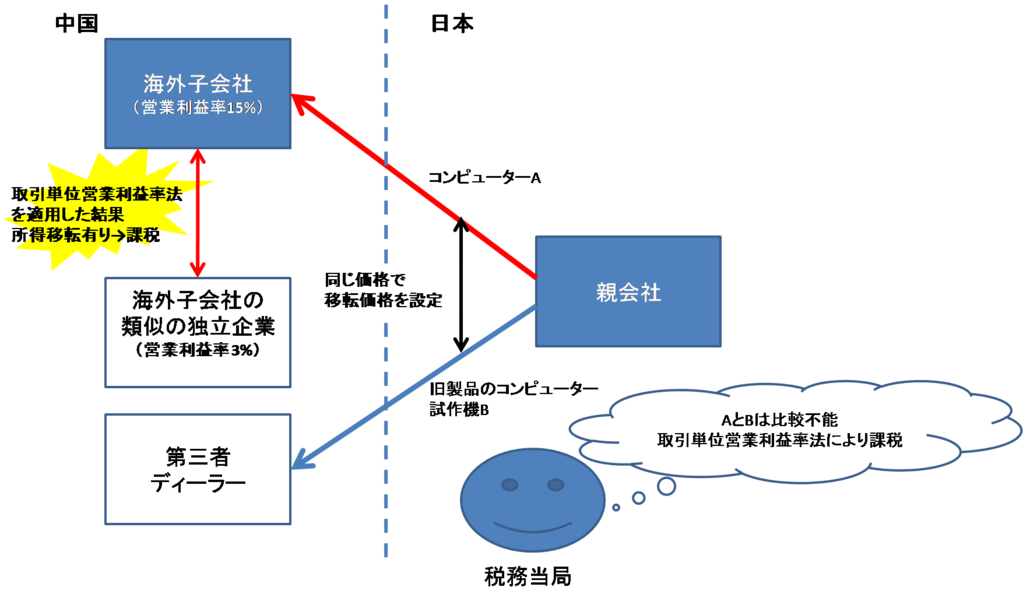

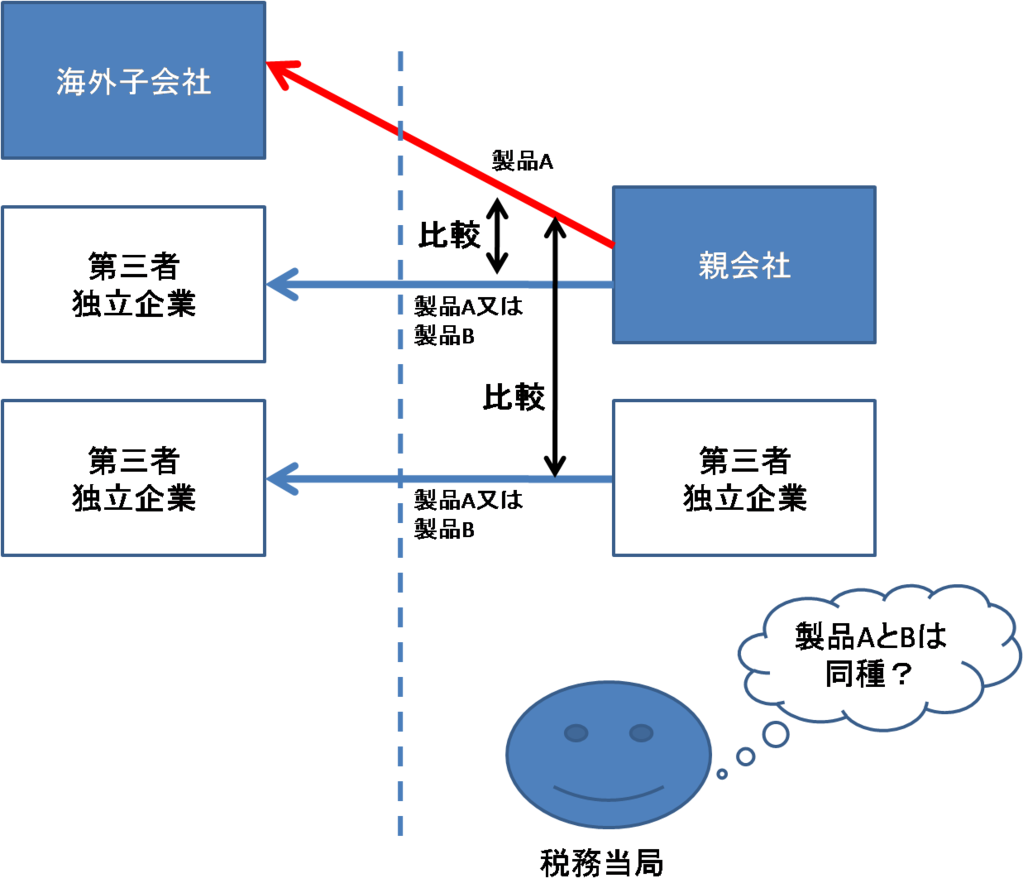

⑥移転価格算定方法

独立価格比準法(CUP法)、再販売価格基準法(RP法)、原価基準法(CP法)

利益法(取引単位営業利益率法(TNMM)、利益分割法)

⑦移転価格課税に係るペナルティー

通常の法人課税に係るペナルティーが適用され、最大で100%の加算税が課される。

⑧比較対象会社の選定

通常、汎ヨーロッパのベンチマークが認められる。

特に、比較対象会社が独立性を満たしていることについて、厳しく要求される。

使用データベースはAmadeus。

⑨相互協議及びAPA

相互協議及びAPAについて多くの経験を有しており、二重課税の解消も可能である。

⑩使用言語

原則オランダ語だが、文書化は英語でも認められる。