移転価格税制の課税対象と注意点②(詳解)

移転価格税制の課税対象

移転価格税制は、法人税法の中の租税特別措置法66条の4を基礎として定められており、当該規定は以下の通りです(2022/8/15現在)。

(国外関連者との取引に係る課税の特例)

法人に係る国外関連者(外国法人で、当該法人との間にいずれか一方の法人が他方の法人の発行済株式又は出資(当該他方の法人が有する自己の株式又は出資を除く。)の総数又は総額の百分の五十以上の数又は金額の株式又は出資を直接又は間接に保有する関係その他の政令で定める特殊の関係①(次項、第五項及び第十項において「特殊の関係」という。)のあるものをいう。以下この条において同じ。)との間で資産の販売、資産の購入、役務の提供その他の取引を行つた場合②に、当該取引(当該国外関連者が恒久的施設を有する外国法人である場合には、当該国外関連者の法人税法第百四十一条第一号イに掲げる国内源泉所得に係る取引として政令で定めるものを除く。以下この条において「国外関連取引」という。)につき、当該法人が当該国外関連者から支払を受ける対価の額が独立企業間価格に満たないとき、又は当該法人が当該国外関連者に支払う対価の額が独立企業間価格を超えるときは、当該法人の当該事業年度の所得に係る同法その他法人税に関する法令の規定の適用については、当該国外関連取引は、独立企業間価格で行われたものとみなす③。

次にこの規定につき、下線を引いた①~③のポイントについて解説します。

①50%以上の持ち分関係を有する者との取引

まず、移転価格税制は、自由に設定ができるグループ間取引価格の操作やゆがみを通じて海外に所得が移転されることを防ぐことを目的とした税制であるため、取引価格を自由に設定できる状況かどうかが課税判断の入り口となります。

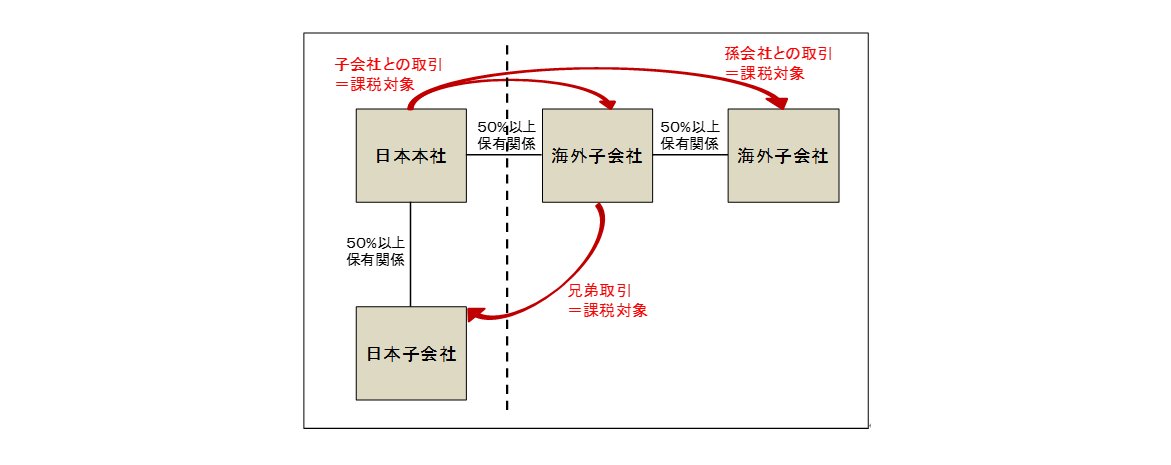

この点について、日本では、50%以上の出資割合を有する企業を対象としており、また、この保有方法については「直接又は間接に保有する関係」としていることから、兄弟会社や孫会社との取引も移転価格課税の対象となります。

また、出資比率による判断基準の他、実質的な支配基準も設けられています。例えば49%以下の出資割合であったとしても、海外子会社の役員の過半数が本社からの出向者である場合や、海外子会社が技術や事業面で完全な依存関係にあるような場合も、実質的に取引価格を操作可能であることから移転価格税制の課税対象となります。

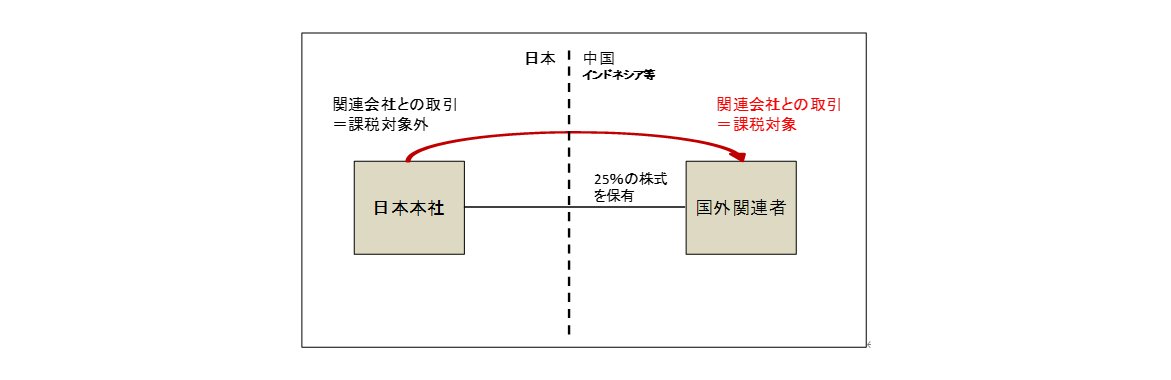

なお、日本の規定では50%以上の出資関係を基準としていますが、たとえば、中国やインドネシアでは25%以上の出資関係があれば課税対象とされています(2022/8/15現在)。また国によっては、出資比率の基準を設けておらず、実質的な支配基準を元に課税対象を判断する国もあります。

例えば、25%の出資比率の中国やインドネシアの合弁会社との取引については、日本側では実質支配基準を充足しなければ移転価格課税の対象となりませんが、現地側では移転価格課税の対象となる場合があるため注意が必要です。このような場合、中国やインドネシアなどの現地側の利益配分が不十分とみなされると、現地国側で課税を受ける可能性があります。

②資産の販売、資産の購入、役務の提供その他の取引

上記のように、支配関係のある者との取引について、まず、資産の販売=輸出取引、資産の購入=輸入取引は課税対象となります。ここで言う資産には、全ての資産が含まれますので、製品取引はもちろん、部品や半製品取引、設備の販売なども対象となります。

また、近年ますます注目を集める無形資産を譲渡するような場合も、その譲渡対価によって両国の利益配分は変わってきますので、課税対象となります。このように、関連者間での全ての資産の売買取引は課税対象となります。 また、グループ内での役務の提供として、出張や出向による支援や、本社から子会社に対する経理の代行や人事の代行などの管理サービスの提供についても、その対価の妥当性に関して移転価格課税の対象となります。

対価を全く回収していない場合には当然課税対象となりますが、対価を回収していても算定根拠が不明な場合や、対価が高すぎる場合などは海外子会社側の税務調査で損金否認を受けるケースもありますので注意が必要です。なお、役務提供に該当するかどうかについては、慎重な判断が求められる場合もあります(低付加価値グループ内役務提供の解説を参照)。

最後に、「その他の取引」ですが、融資に係る金利や債務保証に伴う保証料、無形資産の供与に係るロイヤルティや設備の賃貸など、国外関連者との取引があれば、その価格設定が両国における所得に歪みを生じさせるおそれがあることから、基本的に全ての取引が課税対象となる点にご留意ください。

③独立企業間価格となっていない場合

移転価格課税は、グループ間取引による取引価格の操作や価格設定のズレによる海外への利益移転について追徴課税を行う税制ですが、そもそもの「適正な価格」の基準となるのが「独立企業間価格」です。海外子会社への販売価格が独立企業間価格に満たなければ、その分、売上・収益の計上漏れとなり、逆に仕入・支払の金額が独立企業間価格より高すぎれば、その分費用の過大計上として追徴課税がなされます。

移転価格税制の全ての判断基準は、この「独立企業間価格」にあり、グループ間での取引価格を、独立企業間であれば成立した価格で設定しなければなりません。海外ではArm’s Length Price(近すぎず腕の長さほどの距離間のある関係での価格=独立企業間価格)と言い、世界的に共通の基準となっています。

移転価格税制は、国境を越えたグループ間での所得配分を司る税制であり、取引相手国との関係もあることから、国内法のように、明確な規定で計算方法を定めることが困難です。ここで、取引価格を独立企業間で成立する価格とすれば、両国にとって公平な利益配分となることから、この「独立企業間価格」というコンセプトをもとに、世界中の利益の配分すなわち移転価格税制は成り立っています。

移転価格税制において定められている移転価格算定方法は、全てこの独立企業間価格を算定するために設けられており、その算定結果と実際の取引価格との間に差があれば、その分を追徴課税することとなります。

この「独立企業間価格」が、容易かつ明確に算定できれば問題は起きないのですが、製品の内容によって取引価格はさまざまであることはもちろん、市場の状況や、売り手と買い手の活動内容によっても、独立企業間において取引価格は変動します。

そのため、グループ間取引に係る「独立企業間価格」の解釈には幅があり、算定を行う者によって答えが変わることもあり得ます。課税の取り漏れを防ぐ税務当局と余分な税金を納めたくない納税者、国境を挟んだ国同士の利益の取り合いなど、利害の異なる者の間では意見が食い違うケースも少なくなく、移転価格の問題は、さまざまな関係者との間で生じます。

場合によっては、グループ間でも、親会社と海外子会社とで利益の取り合いになるケースや、合弁会社との取引価格の問題、社内の営業担当者と経理担当者との意見の食い違いなど、税務当局への対応だけでなくグループ企業内・社内の問題への対処も必要なケースもあります。

文責:西村憲人