5分で分かる移転価格調査対応

移転価格調査対応のポイント

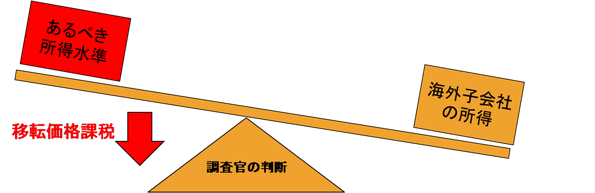

見方によって結果が左右されるからこそ、論理と伝え方が大事

移転価格調査対応において重要なことは、過去の取引結果が移転価格税制上問題無かったということを論理的に立証することです。

移転価格税制は「議論の税制」とも呼ばれ、グレーな側面を有しています。すなわち、分析者の主観によって算定結果が異なることもあり、より多くの税額を徴収しようとする調査官の考え方に従ってしまえば、必要以上の課税を受けることも少なくありません。

我々のような、数多くの移転価格調査の対応をしてきたプロフェッショナルが代理人となり、同じ事実関係でも移転価格税制の考え方に沿った論理的な分析・説明を行うことで、課税金額を低減したり、課税自体を防いだりすることも可能な場合があります。

我々のメンバーは、過去の実績において数多くの移転価格調査を有利な結果に運ぶことに成功しています。弊社の税務調査対応サービスについて、まずはお気軽にご相談ください。

事前準備の重要性

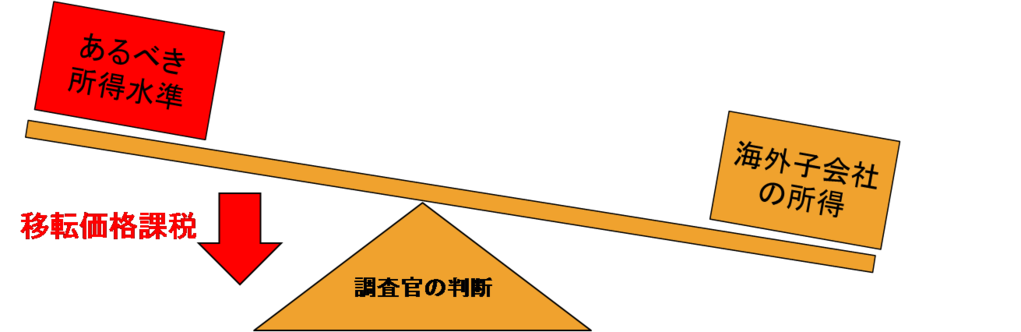

あるべき姿をあらかじめ明確にし、実現しておくことが最大の防御

移転価格税制による課税を防ぐ最大の策は、事前に適正な所得配分を実現し、それを説明可能な状態にしておくことです。すなわち、自社の移転価格ポリシーを構築し、それをローカルファイル等として文書化しておくことが最も重要であると考えられます。

事前の準備が無いまま移転価格調査が入った場合においても、専門家と共に説明戦略を十分に検討すれば、課税リスクを低減できる可能性はありますが、明らかに偏った所得配分である場合、やはり課税を回避することは難しくなってしまいます。

移転価格ポリシーを決める前に調査が入ってしまったら

移転価格ポリシーの有無だけが課税の決定打ではありません

理想的には、移転価格調査が入る前に移転価格税制に基づいた所得配分を実現し、それを文書化して調査に備えておくことが最良の移転価格調査対応となります。移転価格税制上所得配分に問題が無ければ、当然課税することはできないからです。

しかし、現実には移転価格の整備を行う前に移転価格調査が入ってしまうケースも少なくありません。そのような場合でも、税務調査官から言われるがままにしていては、必要以上に多くの課税を受けてしまう可能性があります。

特に日本では、納税者が所得移転の意図を持っていることは少なく、事業上の背景等を移転価格税制の言語できちんと説明することで、調査官の納得を得られるケースもあります。その意味でも、やはり移転価格調査の対応経験が豊富な専門家のサポートを受けて対応を図ることは、有効な対応策の一つになると考えられます。もしもの時は、まずはお気軽にご相談ください。